Vítejte u poslední části mini seriálu o tom, jak obejít regulaci EU a mít tak možnost obchodovat americká ETFka nebo alespoň jejich ekvivalenty. První díl naleznete zde a druhý potom zde. V těchto dílech jsem nastínil hned šest možností, jaké má evropský občan k dispozici. Dnes vám ukážu poslední čtyři možnosti, které s danou problematikou připadají v úvahu. Všechny čtyři metody budou využívat opce ke kýženému efektu. Pojďme na to, nejprve ale malé upozornění…

7. způsob (varianta A) – prostým výpisem PUT opcí

Tohle je nejjednodušší opční metoda ze všech čtyř dnes prezentovaných. Evropský občan sice nemůže napřímo nakoupit americké ETFko, ale může vypsat opci, která má podklad právě konkrétní ETF, díky čemuž má obchodník povinnost nakoupit (v případě PUT opcí) podklad za předem stanovenou cenu (strike cenu) při expiraci, pokud skončí opce v penězích (in-the-money, ITM).

Podmínka, aby skončila vypsaná opce v penězích, je nezbytná k tomu, aby se nám podklad objevil na účtu, což je náš cíl. Co to znamená “skončila v penězích”? Pokud vypíšeme opci se strike cenou 300, budeme chtít, aby cena podkladového aktiva skončila kdekoliv pod cenou 300 při expiraci opce. Díky tomu se na našem obchodním účtu objeví následující den ráno po expiraci námi chtěné ETF.

POZOR: opční kontrakty se obchodují v násobcích 100, tedy jeden opční kontrakt = 100 kusů akcií / ETF.

Jak postupuji v případě vypisování PUT opcí:

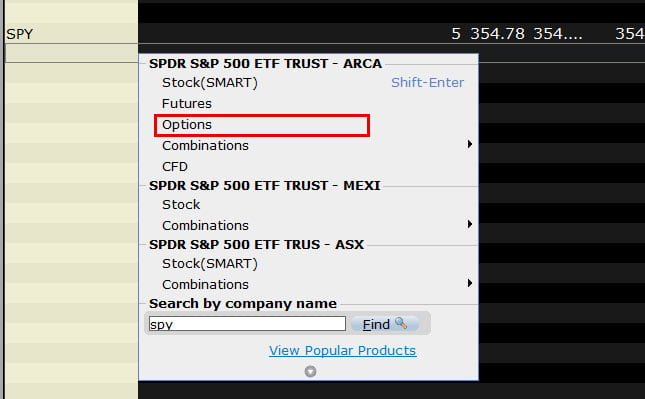

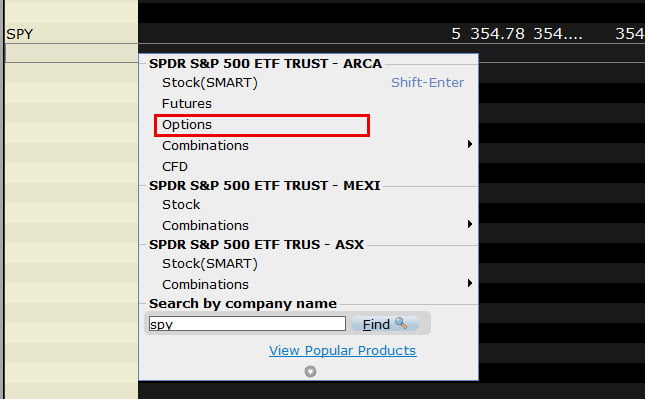

1. V brokerské platformě si najdu konkrétní ETF, které chci koupit.

2. Zvolím opční kontrakty. Pokud se na podklad opční kontrakty neobchodují, mám smůlu a musím se poohlídnout po jiné možnosti (z předchozích dílů).

3. Čekám co nejblíže uzavření trhů v 22:00 českého času tak, abych stihl prodat PUT opci se strikem lehce NAD aktuální cenou a cena skončila při uzavření POD mým strikem. Pokud je cena podkladu příliš blízko mému striku, potom volím raději vzdálenější ITM strike, aby opce určitě skončila v penězích.

4. Opce vypisuji za limit a snažím se získat MID cenu, nikdy neprodávám za MARKET, pouze v případě ETFka SPY je to jedno.

5. Pokud je při uzavření trhů cena podkladu pod mojí strike, potom si můžu pogratulovat, protože mně bude následující den ráno dodán na účet podklad za cenu mé strike opce. Pokud se to náhodou nepodaří a cena podkladu zůstane nad mojí strike, potom se nic neděje. Zůstane mně pár dolarů prémium za výpis opcí, které skončily jako bezcenné a lovení podkladu musím nechat zase na další expirační den.

Proč čekám, až těsně před expiraci a nevypisuji třeba týden nebo měsíc předem? Protože vůbec netuším, kde cena za týden bude a mým hlavním cílem je získat “zakázaný” podklad, nikoliv sbírání prémií z výpisů opcí. Navíc, čím jsem blíže k expiraci opcí a čím blíže je strike k aktuální ceně, tím méně budu ztrácet na bid/ask spreadu. Jinak řečeno, chci získat podklad za co nejnižší náklady.

Výhody

- Velmi jednoduchá metoda.

- Rezident EU může jednoduchým výpisem získat téměř jakékoliv americké ETF.

- V případě nejvíce likvidních titulů není problém s bid/ask spreadem.

- ETF lze kdykoliv bez restrikcí odprodat (buď vše, nebo část). Není znovu potřeba opcí.

Nevýhody

- Chce to trošku cviku. Výpis musí být provedený do uzavření trhů.

- Opční kontrakty se neobchodují na málo likvidní ETFs.

- U méně likvidních titulů může být široký bid/ask spread.

- Jeden opční kontrakt = 100 kusů akcií. Nemožnost obchodovat méně než 100 kusů.

- Při časování jsme závislí na datech expirací opcí.

- Lehce vyšší náklady na otevření pozice: poplatky za otevření + bid/ask spread.

Ať se může na první pohled zdát, že nevýhody převažují nad výhodami, určitě to tak není. Velikou výhodou je jednoduchost této metody a hlavně to, že si kdokoliv může libovolně nakoupit většinu amerických ETFek. Nevýhodou je fakt, že minimální nákup je 100 kusů akcií, což může být pro někoho problém (hint: řešením je poslední metoda).

7. způsob (varianta B) – prostým nákupem CALL opcí

UPDATED 10.9.2020.

Na tohle jsem úplně zapomněl. Princip je naprosto stejný jako u výpisu PUT opcí s tím rozdílem, že nakupujeme CALL opce. Přitom platí stejné podmínky – CALL opce musí při expiraci skončit in-the-money.

7. způsob (varianta C) – nákupem CALL opcí a jejich okamžitého uplatnění

UPDATED 24.2.2021.

Díky diskutujícímu s nickem Perth za zmínění rozšíření způsobu nákupem CALL opcí. Jde o to, že když nakoupíte opci amerického typu, automaticky získáváte právo k nákupu (CALL opce) nebo prodeji (PUT opce) podkladu, které můžete kdykoliv za života opce uplatnit (na rozdíl od výpisu, kdy máte naopak povinnost). To s sebou nese jednu zajímavou výhodu – nemusíte čekat na expiraci opce pro získání podkladu, ale jednoduše provedete tzv. exercise nakoupené opce, která vám přivolá podklad na váš účet.

U tohoto způsobu je nicméně potřeba myslet na pár zásad:

- Pro nákup podkladu je potřeba vybírat CALL opce s co nejkratší expirací, abychom zaplatili co nejméně za časovou hodnotu opce.

- Strike CALL opce by měl být in-the-money, protože jinak začíná být uplatnění nevýhodné.

- Strike CALL opce bychom měli vybírat tak, abychom zaplatili co nejnižší opční prémium (tzv. time value) a současně aby byl bid/ask spread opce co nejužší. Nejčastěji to bude vycházet na první strike in-the-money, ale u likvidnějších titulů lze vybírat i striky hlouběji in-the-money.

Náklady na otevření pozice pomocí exercise se skládají z:

- poplatku brokerovi za nákup CALL opce (za provedení uplatnění se neplatí),

- zbývající časové hodnoty opce (tzv. opční prémium),

- rozdílu mezi bid cenou a vaší skutečnou nákupní cenou.

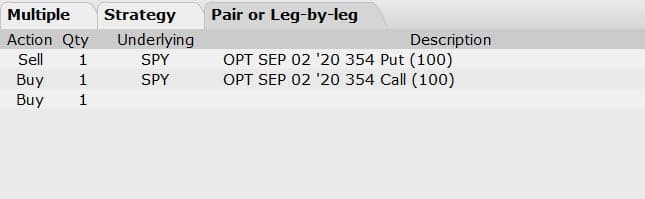

8. způsob – vytvořením syntetické opční pozice

Druhá opční metoda bude o trošku složitější než první, protože kromě vypisování PUT opcí budeme ještě potřebovat CALL opce. Jednou z krás opcí je skutečnost, že lze díky nim dokonale simulovat pohyby podkladu a případně na nich profitovat, aniž bychom museli podklad vlastnit. To s sebou nese další výhodu, a to takovou, že obchodování syntetických opčních pozicí vyžaduje mnohonásobně méně blokovaného marginu (máme vyšší páku). Takže pro zkušenější obchodníky, kteří rádi s kapitálem pracují “nadoraz”, jsou tyto složeniny velmi zajímavým řešením.

Jak syntetickou opční pozici vytvořit? Vypíšeme (prodáme) PUT opci (stejně jako u první metody) a zároveň nakoupíme CALL opci, obě na stejné strike ceně. Tím máme zaručeno, že buď podklad přivolají PUT opce, nebo CALL opce, takže nám odpadá problém s vypisováním opcí pouze v expirační dny. Takováto opční složenina velmi věrně kopíruje svůj podklad. Můžeme ji tedy zobchodovat dříve než v den expirace, aniž bychom se museli strachovat, že nakonec nebudeme přiřazení. Výsledkem vždy bude podklad na obchodním účtu.

Jak postupuji v případě obchodování syntetických pozicí:

1. V brokerské platformě si najdu konkrétní ETF, které chci koupit.

2. Zvolím opční kontrakty. Pokud se na podklad opční kontrakty neobchodují, mám smůlu a musím se poohlídnout po jiné možnosti (z předchozích dílů).

3. Čekám na den expirace. Kdykoliv po otevření trhů si nastavuji combo příkaz do platformy složený z prodeje PUT opce a nákupu CALL opce na stejném striku.

4. Takovouto opční složeninu nakupuji (pro nákup podkladu) za limit a snažím se získat MID cenu, nikdy ne za MARKET, abych se vyhnul nevýhodnému bid/ask spreadu.

5. Pokud se mně podařilo syntetickou pozici zobchodovat před uzavřením trhů (neměl by být problém), mohu si pogratulovat a o nic dalšího se nemusím starat. Další den opce zmizí a mně se na účtu objeví podklad za cenu mé strike opce.

Proč zase čekám až na den expirace opcí a neobchoduji syntetickou pozici dříve? Jednoduše proto, že čím blíže jsme k expiraci, 1) tím nižší je bid/ask spread u ATM striků a 2) tím méně do ceny opcí vstupují prémia. Musíme mít na paměti, že oproti pouhému výpisu PUT opcí ještě navíc nakupujeme CALL opce, tedy děláme vlastně dva obchody místo jednoho, a to znamená 2x bid/ask spread. Cílem je komfortní získání podkladu za co nejnižší možné náklady.

Výhody

- Stejné jako u prvního způsobu.

- Lépe lze časovat trh, syntetickou pozici můžeme otevřít libovolný počet dní před expirací.

- Jakmile syntetickou pozici zobchodujeme, už se nemusíme o nic starat.

- Do cen PUT opcí vstupují také dividendy podkladu.

Nevýhody

- O něco málo složitější, ale pořád dostatečně jednoduché.

- Ex-dividend day podkladu může syntetickou pozici narušit.

- Opční kontrakty se neobchodují na málo likvidní ETFs.

- U méně likvidních titulů může být široký bid/ask spread.

- Jeden opční kontrakt = 100 kusů akcií. Nemožnost obchodovat méně než 100 kusů.

- Vyšší náklady na otevření pozice: poplatky za otevření + 2x bid/ask spread.

Syntetické pozice jsou zcela legitimním způsobem, jak buď participovat na pohybech podkladu s nižšími marginovými požadavky, nebo si přivolat podklad na svůj obchodní účet.

Nabízí se zde možnost dlouhodobě nedržet podklad, ale jenom syntetickou pozici a tu neustále rolovat. Pro někoho to výhodné být může, ale z dlouhodobého hlediska bych to nedoporučoval jednak kvůli vyšším poplatkům za neustálé otevírání nových a uzavírání starých pozic a dále také z toho důvodu, že opce jsou z hlediska daní brány jako deriváty a na ty se nevztahuje časový test a další daňové výhody.

Hlavní nevýhodou syntetických opčních pozic je, stejně jako u předchozího způsobu, nutnost nakoupit minimálně 100 kusů nebo jejich násobky, což pro řadu obchodníků a investorů může představovat problém (hint: řešením je poslední metoda).

9. způsob – moje vlastní mumbo-jumbo metoda

Tuhle metodu řadím mezi TOP kouzlení v rámci našeho cíle: získat podklad (americké ETF) za co nejnižší náklady a v přesně takovém množství, jaké si přejeme. Tento styl jsem si vymyslel sám při korona krizi, kdy jsem potřeboval nakupovat větší množství kusů ETFs, ale trápil mě stejný problém, jaký jsem už popsal u dvou předchozích způsobů – nutnost nakupovat v násobcích 100, protože jeden opční kontrakt = 100 kusů podkladu.

A v tom se zrodila “mumbo-jumbo metoda by FinHacker.” O co se jedná? Půjde o kombinaci jednoduchého výpisu PUT opce a současného prodeje CFD kontraktu na stejný podklad (ale na menší množství než to, co získáme výpisem opce). Jakmile dojde k dodání podkladu na obchodní účet, bude potřeba uzavřít CFD pozici a prodat ve stejné velikosti podklad. Zní to složitě? Nebojte, zde je krok za krokem…

Jak postupuji v případě mumbo-jumbo metody:

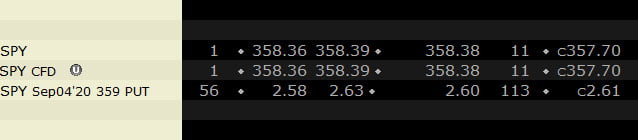

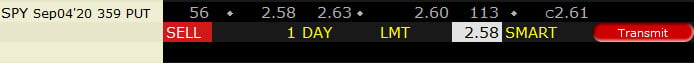

Řekněme, že chci nakoupit 55 ks ETFka s tickerem SPY.

1. V brokerské platformě si najdu konkrétní ETF a také jeho CFD variantu, které chci koupit (u většiny brokerů by s tím neměl být problém).

2. Dále si najdu opční kontrakty. Pokud se na podklad opční kontrakty neobchodují, mám smůlu a musím se poohlídnout po jiné možnosti (z předchozích dílů).

3. Předpřipravím si příkaz u CFD kontraktu na prodej 45 ks SPY.

4. Čekám co nejblíže uzavření trhů v 22:00 českého času tak, abych stihl prodat PUT opci se strikem lehce NAD aktuální cenou a cena skončila při uzavření POD mým strikem. Pokud je cena podkladu příliš blízko mému striku, potom volím raději vzdálenější ITM strike, aby opce určitě skončila v penězích. Opce vypisuji za limit a snažím se získat MID cenu, nikdy neprodávám za MARKET, pouze v případě ETFka SPY je to jedno.

5. Jakmile dojde k vypsání PUT opce, okamžitě za MARKET prodávám 45 ks SPY na CFD kontraktu. Tím mám daný den hotovo a čekám na další obchodní den.

6. Pokud šlo všechno dle plánu (PUT opce skončila ITM), tak se mně další den ráno na účtu objeví 100 ks SPY ETF a ještě k tomu mám z předchozího dne -45 ks SPY na CFD. Tuhle CFD pozici bude potřeba zlikvidovat a zároveň bude potřeba prodat stejnou část na podkladu (odprodat část nebo celou pozici není problém).

7. V platformě nastavuji BUY 45ks SPY CFD za MARKET a současně SELL 45ks SPY ETF za MARKET. Provedu exekuci obou příkazů současně (transmit all orders).

8. Výsledkem je 55 kusů SPY ETF na účtu a nic dalšího. Součet zisků/ztrát z uzavřených a neuzavřených obchodů bude velmi podobný, jako bychom obchod prováděli na podkladu. Lišit se bude pouze o více poplatků z otevírání a uzavírání pozic a bid/ask rozdílem u opčních kontraktů. To jsou ale stále zanedbatelné náklady.

Proč to proboha tak komplikuješ a jednoduše nevypíšeš PUT opci, necháš se přiřadit a následující den odprodáš adekvátní počet kusů?

Chápu, kam touto otázkou míříte. Problém je v tom, že většina opcí expiruje v pátek. Následující dva dny není možné cokoliv dělat, protože jsou trhy zavřené. No a v pondělí může dojít k významným gapům nahoru nebo dolu. A právě gapy dolů mohou dost nepříjemně ovlivnit následující vývoj pozice. Z příkladu výše bychom místo 55 kusů měli 100 kusů, trh se řítí dolů a nám začíná stékat pot z čela, protože jsme s dvojnásobnou pozicí ve ztrátě. Cílem výše uvedené metody je zobchodovat zamýšlený počet kusů podkladu co nejpodobněji, jako bychom jej otevírali přímo na podkladu.

Výhody

- Rezident EU může získat téměř jakékoliv americké ETF.

- V případě nejvíce likvidních titulů není problém s bid/ask spreadem.

- ETF lze kdykoliv bez restrikcí odprodat (buď vše, nebo část). Není znovu potřeba opcí.

- Máme plnou kontrolu nad počtem obchodovaných kusů.

- Nemusíme čekat na expirační den, ale místo pouhého výpisu PUT opce otevřeme syntetickou pozici, vše ostatní je stejné.

Nevýhody

- Chce to už hodně cviku, ale pořád to není nic světoborného. Několikrát jsem takto obchody otevíral a neměl jsem problém.

- Opční kontrakty se neobchodují na málo likvidní ETFs.

- U méně likvidních titulů může být široký bid/ask spread.

- Vyšší náklady na otevření pozice: poplatky z otevírání a uzavírání opcí, ETFs a CFDs + bid/ask spread.

Někomu se to může zdát složité, mně to v reálu nijak složité nepřipadalo. Navíc jsou na to dva obchodní dny, kdy první den vypíšeme PUT opci a prodáme CFD, druhý den zlikvidujeme CFD a odprodáme stejný počet kusů na podkladu jako u CFD.

Obrovskou výhodou je to, že máme plnou kontrolu nad množstvím otevíraných kusů podkladu, naopak drobnou nevýhodou jsou lehce vyšší poplatky, které jsou ale stále velmi nízké ve srovnání s českými brokery.

10. způsob – kombinace všech devíti předchozích způsobů

Tohle už závisí na kreativitě každého jedince. Kutilství se meze nekladou… ;-)

Závěr

Opční obchodování je kapitola sama pro sebe. Já jsem se zde zaměřil na využití opcí pouze k jedinému účelu – zobchodovat americká ETFka. Možností, co s opcemi dále dělat, je neuvěřitelné množství přesahující rámec tohoto článku.

Dnešním posledním dílem jsem vyplýtval všechny možnosti, které mě s problematikou regulace EU a obchodování amerických ETFs napadli. Nikde jinde jsem takto rozsáhlou “encyklopedii” různých stylů a možností na internetu neviděl. Pevně věřím, že si zde každý obchodník vybere právě ten, který bude sedět jeho potřebám, možnostem a dovednostem.

Možná máte ještě nějaký jiný způsob zde nezmíněný, potom bych byl velmi rád, pokud byste se podělili v diskuzi pod článkem.

Metoda 9 je velmi zajímavá a asi jediná použitelná pro malé účty. Další důvod, proč kolikrát není možné jeden den nakoupit 100 ks přes putku a druhý den část prodat je, že za těch 100 ks bude pekelný margin (třeba u SPY) , který malé účty neustojí. Tím nákupem CFD si zvýšíš hodnotu kapitálu a problém nebude.

Jsem rád, že se líbí. Ano s tím marginem máš pravdu, to mně ani nedošlo. Díky za doplnění.

Jak tohle přesně funguje? Znamená to, že pomocí metody 9 jsem schopen nakoupit SPY i když reálně nemám na účte peníze na 100xSPY?

To určitě ne! Pomocí metody č. 9 jsi schopný nakoupit libovolný počet kusů ETFka SPY, ale vždycky na něj musíš mít peníze. Pokud máš T-reg účet, potom ti broker půjčí 50 % peněz, pokud máš cash účet, potom musíš mít celou nominální hodnotu podkladu na účtu.

Pišta tím chtěl říct, že i když máš na účtu peníze třeba jen na 50 ks SPY, tak tvůj účet vydrží přiřazení 100 ks ETFka SPY, protože máš proti tomu prodáno 50 ks CFD SPY. Každopádně na výsledný počet kusů musíš mít cash vždycky.

Díky. Stále tomu nějak nerozumím. Když mám peníze na 50 SPY a T-reg účet, tak účet přirazení 100 ks SPY vydrží tak či tak. Jak to tedy ovlyvňují ty CFD?

Příklad: máš účet na 25 ks SPY a T-reg účet, takže máš s vypůjčenými penězi od brokera možnost držet max. 50 ks SPY. Chceš pomocí metody č. 9 získat ve finále na účet 50 ks SPY, ale prostým výpisem PUT opce a následným přiřazením bys získal 100 ks, takže bys dostal margin call. Jenže když k té PUTce budeš mít ještě prodáno 50 ks SPY na CFD, tak marginově jsi v pohodě a margin call nedostaneš. To je celá Pištova pointa.

Na přesně tohle jsem se původně ptal, možná jsem otázku jenom špatně forumloval. Díky.

Ahojte.

Mumbo jumbo pobavila a myslim ze do buducna skusim ked sa mi nebude pouzit “moja” varzia.

Moja metoda troska narocnejsia na pochopenie ale ked niekto pozna zaklady opcii tak nijak komplikovana. Kupujem DITM call opcie ktore maju velmi male casove premium (zvycajne je delta tychto opcii + 90). Ked niekto nevie co je casova hodnota tak google: Extrinsic Value and Intrinsic Value. Tieto opcie kupujem + 60 DTE a drzim max mesiac a potom rollujem opcie do dalsieho exp cyklu. Za mna najlepsi sposob pretoze:

1. V pripade ze podklad ide hore tak mam vdaka vysokej delte skoro rovnaky zisk ako podklad

2. Ked trh poklesne tak casove premium stupne (aj ked cena opcie celkovo poklesne) a moja strata je mierne kompenzovana.

3. Ked zajtra pride koniec sveta tak cena opcie je vyrazne nizsia ako drzat samotne ETF.

Celkovo z dlhodobeho hladiska nestracam na casovom premie pretoze niektore mesiace podklad podskoci a niektore klesne.

Nevyhoda je, ze exekucia troska narocna a chce to troska pocitat co je spravna cena ze opciu.

Jsem rád, že svými články taky bavím ostatní ;-) Máš zajímavý přístup, každopádně mně na hluboce ITM opcích v penězích vadí, že je tam už velký bid/ask spread, ale chápu tvůj styl. Každému vyhovuje něco jiného…

Dobry den, nad timto zpusobem uvazuji. Pokud po mesici drzeni podklad klesne , rolujete na dalsi se strikem nizsim nez puvodni? jako by jste prikupoval podklad za lepsi cenu?

Mumbo-jumbo je pecka. Říkal jsem si, že nemůžeš v článku o opcích ničím překvapit. Mýlil jsem se. CFD neobchoduji, nemám zažité, tak mě něco takového vůbec nenapadlo. A název metody se mně taky moc líbil :)

Moc mě baví, jak jsou šikovní lidé vynalézaví, když musí obejít hloupé byrokraty.

Dík za nápad.

Díky za milá slova. Já jsem rád, že tady ty moje myšlenky vůbec někdo čte. Češi jsou zkrátka vynalézaví a kutilové ve všech směrech :-D Když je problém, nějaké řešení se vždycky najde!

Mohu se zeptat, jestli daníš příjmy z obchodování jako fyzická osoba nebo jako podnikatel? Jestli jako fyzická osoba, tak tam vidím takový malý kámen úrazu.

Všechny investice jako fyzická osoba. Povídej…

Týká se to metody číslo 9. Jde o to, že u výpočtu daně z ostatních příjmů (§ 10 zákona) nemůžeš proti sobě účtovat příjmy a výdaje z akcií (ETF) oproti derivátům akcií (opce, futures, CFD). Toto musí být uváděno v přiznání zvlášť. Takže může nastat tato situace.

V pátek prodáš CFD a přes opci v noci obdržíš podklad. Přes víkend klesne trh třeba o 10%. V pondělí dokončíš obchod, tedy vykoupíš CFD a prodáš stejnou část aktiva. Přes CFD jsi v zisku 10%, přes opci jsi na podkladu ve ztrátě 10%. Z hlediska daní budeš muset odvést 15% daň z toho 10% zisku na CFD. Ztrátu z prodeje aktiva (akcií, ETF) nemůžeš proti tomu započítat.

To je jediné slabé místo metody 9.

Ano, máš pravdu. Toho jsem si samozřejmě vědom. Zmiňoval jsem to jako nevýhodu u CFD a futures, ale u opcí jsem na to jaksi zapomněl. Já hlavně ve všech metodách počítám s tím, že chceš získat podkladové aktivum a to následně dlouhodobě držet. A v tom případě je ti jedno, jestli trošku zisku zdaníš z derivátů, stejně jako je ti jedno, jestli SPY nakoupíš za 340 USD nebo 341, v dlouhém období to nehraje žádnou roli.

Tohle je inspirativní článek. A já se podělím o malinkaté vylepšení metody “7. způsob (varianta A) – prostým výpisem PUT opcí”. Jak (správně) píšeš, tak “Opce vypisuji za limit a snažím se získat MID cenu, nikdy neprodávám za MARKET, pouze v případě ETFka SPY je to jedno.”

Já jsem potřeboval vypsat PUT opce dle této metody asi 3 dny před expirací na ticker SDIV (cílem je tedy obdržet 100 kusů SDIV, přičemž mi nevadí, že jich bude právě stovka). No jo, jenomže BID=0.30, ASK=1.00. To je rozpětí jak hrom. Jako fakt nechci získat 30 USD, když bych mohl (teoreticky) získat až 100 USD za tutéž akci, tentýž výpis.

Klasicky jsem to kdysi dělal tak, že jsem dal LIMIT prodejní cenu 1.00 a pak ručně snižoval po pár minutách, když se “to” neprodalo. Tohle – a přiznám se, nevěděl jsem to – jde AUTOMATIZOVAT. To znamená, že IB má nástroj na to, aby se zadal LIMIT příkaz (řekněme, prodej za 1.00), a když se nevyplní, tak každou chvíli aby sám tu limit cenu o chlup snížil.

A je to schováno ve Scale Traderu. Ono totiž lze chtít po Scale Traderu, aby koupil (prodal) klidně i jeden kus něčeho s tím, že LIMIT cenu může v čase měnit. Je to položka “Auto Price Adjustment”. Čili, dal jsem “Decrease starting price” by 0.05 every 3 minutes.

Po asi 15 minutách se výpis za LIMIT skutečně provedl, bylo to za 0.75 (neboli, na účet bylo připsáno 75 USD a mám povinnost při expiraci tu akcii povinně koupit za STRIKE cenu, což byl cíl). kdybych prostě klikl na ASK, tak prodám namísto za 75 USD jen za 30 USD. A to je zatraceně rozdíl – mít nebo nemít 45 USD za chvilku klikání.

Třeba to někomu pomůže…

Ahoj Petře,

vítám tě u sebe na blogu! To co píšeš je super a o téhle možnosti jsem vůbec nevěděl. Při větším bid/ask spreadu jsem postupoval přesně jak popisuješ, manuálně upravuji limit cenu. Ještě jsem párkrát testoval IBALGO příkazy k získání co nejlepší ceny, ale s výsledkem jsem nebyl úplně spokojený. Díky za tip, TWS je hodně komplexní a dají se tam dělat neuvěřitelný věci, o kterých bohužel kolikrát ani nevíme…

Btw. jak se ti daří v roce 2020?

Díky. Daří se. Jen kdyby bylo víc času. A méně COVIDu, nesvědčí to obchodu ;-)

Sevas winpes,

je to velmi dobry napad, pouzit auto price adjusment. Akurat to neviem nastavit, stale tam mam moznost iba Increase starting price. dal by sa spysat nejaky easy rychly navod ako na to? dakujem

Modifikace metody c. 7. Potřebuji nakoupit 3,5 opce. Nakoupím 4 a po přiřazení 50 ks etf prodám. RegT margin mi to držení pokryje a nemusím řešit CFD. Může případně někdo u IBKR vyzkoušet?

Já mám profesional status, takže to vyzkoušet nemůžu.

Jinak díky za článek a tip se scale traderem.

To je ale hodně nedokonalá modifikace. Nevýhody tebou popisovaného stylu jsem rozebíral v odstavci “Proč to proboha tak komplikuješ a jednoduše nevypíšeš PUT opci, necháš se přiřadit a následující den odprodáš adekvátní počet kusů?” Doporučuji přečíst.

Díky. Já to četl, pak jsem nad tím pár dní přemýšlel a přehlédl jsem ten odstavec.

Předkládám doplnění způsobu č. 7 Varianta B (nákup Call opce).

Je to varianta, kdy nechci čekat na expiraci, ale chci ETF nakoupit ihned. Využívám toho, že se jedná o opce amerického typu, t.j. že mohu provést uplatnění kdykoliv! Takže si vyberu okamžik vstupu a provedu nákup ITM opce ( s nejbližší expirací). Po nákupu provedu ihned uplatnění (práva na nákup podkladu za cenu strike). Cenu opce beru jako další přídavný poplatek za nákup podkladu (jakési EU fee), což u dlouhodobého investora nemusí až tak bolet :-( Doporučuji se podívat i na nákupní ceny více ITM opce, protože, o co více zaplatíme za opci, o to více nakupujeme podklad v zisku a výsledný EU fee je pak nižší! (Navíc lze použít i jako daňovou optimalizaci, když potřebujeme snížit daňový základ z finančních derivátů na úkor daňového základu z cenných papírů).

Já to používám taky, protože se to nejvíce blíží běžnému nákupu akcií. Je to jednoduché, mohu koupit kdykoli, nemusím čekat až skoro do expirace a konečná cena za akcii (včetně ceny za opci) se liší od ceny, za kterou jsem se rozhodl do obchodu vstoupit, jen nepatrně. Exercise provedu okamžitě po nákupu opce a obratem (a hlavně ještě tentýž den) mohu prodat případné přebývající kusy (čili nemusím se zajišťovat proti eventuelním gapům přes noc nebo přes víkend).

Opravdu je to ještě tentýž den? Měl jsem za to, že ten assignment na základě exercise taky proběhne až přes noc (alespoň moje zkušenost s XLP)

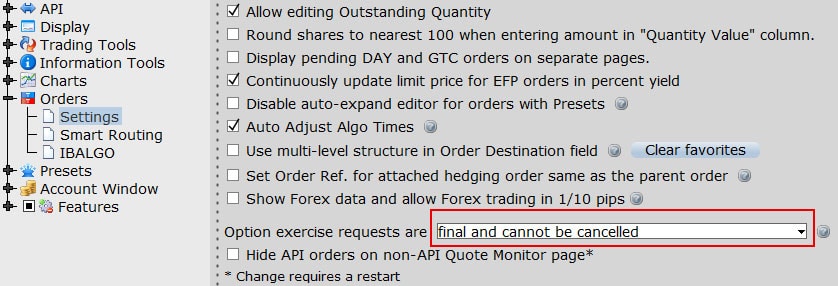

Neplést si pojmy exercise a assignment. Zatímco exercise si provádíš sám kdykoliv za života opce, assignement dělá broker následující den brzy ráno.

Jasně, exercise order jsem provedl během dne, ale jeho zrealizování nebo vypořádání nebo jak tomu správně říct, tzn. okamžik, kdy se ETF objevilo na účtě, byl až přes noc.

Předesílám, že nejsem expert na exercise opcí, ale z toho co vím, může být tvůj problém v nastavení TWS. Pravděpodobně máš v platformě nastavené “Option exercise requests are editable until cutoff time“, musíš si to přenastavit na “final and cannot be cancelled” a tím by měl být exercise provedený okamžitě, viz screenshot.

Díky, to jsem nevěděl! Ano, měl jsem tam editable.

Dobry den,

dakujem za skvelu seriu, mumbo-jumbo metodu a Robomarkets broker. Momentalne obchodujem americke ETF na TastyWorks ale vklad a vyber financnych prostriedkov je tam velmi drahy, len v USD a neda sa pouzit ani Revolut/Works.

Nemate niekto skusenosti s tym ked sa zaregistrujem na IBKR ako firma v EU (pravnicka osoba) – mozem potom tie americke ETF obchodovat? Napadlo ma ze PRIIPs sa tyka iba retailovych obchodnikov.

Bohužel ne, tím to neobejdeš (sám jsem to zkoušel), sice tě budou vést jako profesionál z pohledu poplatkové struktury a všeho možného, ale u ETFek budeš mít stejné omezení jako retailový obchodník. Musel bys opět získat status “professional” jako PO, což je ale extrémně náročné na kapitál. Navíc to má celou řadu daňových konsekvencí, které nejsou úplně žádoucí.

Dobrý deň,

Vďaka za tvoj blog, sú tam veľmi podnetné informácie. Práve sa chystám požiadať o zmenu statusu na “professional” pre PO u IBKR. Mohol by si, prosím Ťa, viac napísať aké nežiadúce daňové konzekvencie máš na mysli?

Nechci tě zklamat, ale status profesionál skutečně založením účtu pro PO nezískáš, viz. můj předchozí koment. Hlavní daňové nevýhody jsou:

Výše zmíněné platí pro ČR, na Slovensku může být situace odlišná. Jediná výhoda v případě PO spočívá v tom, že si můžeš započítávat zisky / ztráty z obchodování proti ztrátám / ziskům z podnikání. O žádné další výhodě nevím.

Ďakujem za odpoveď. Neboj, nesklamal si ma😊 Účet pre PO mám už založený, nespĺňal som podmienku počtu obchodov.

Strata výhody daňového testu je fakt. V SR je to dokonca len 1 rok; a v prípade, že je príjem na základe tejto podmienky oslobodený, tak sa neplatí ani zdravotný odvod 14%.

Dodanenie zrážkovou daňou pri vyradení akcií z majetku spoločnosti, podľa mojich vedomostí, v SR nie je, ale dal si mi chrobáka do hlavy a overím si to s účtovníkmi.

Aj tretí bod je pravda, treba preceňovať reálnou hodnotou vždy ku koncu účtovného obdobia a pozitívny rozdiel zdaniť.

No, ako hovoril Joe Black, death and taxes😊

Ahoj, rád bych se tebe a diskutujících zeptal na dvě věci. 1. Před čím nás EU chrání, když nám neumožní nakupovat SPY, resp. americká ETF. Umožní nám futures, akcie, opce, umožní nám evropská ETF, ale ne ta americká. Jaký je váš názor, že to omezení prostě vůbec existuje? A za 2. Když bych koupil x ks SPY – řekněme třeba 50ks. Jak k tomu co nejlépe přistupovat z hlediska měny. Jedna věc je mít na účtu USD a nebo pak mít koruny. Jak to řešíte? Díky moc za vaše názory

Můj názor je takový, že je to klasická šikana ze strany EU. Nemá to logické opodstatnění, úředníkům prostě chybí v prospektech k jednotlivým ETF nějaké informace, které nejsou z pohledu investora zásadní a američani to samozřejmě jenom kvůli EU nebudou všechno předělávat.

Já to řeším tak, že mám na účtu cca 50% USD a 50% CZK s tím, že si zbylých 50 % USD půjčuji od IB na úrok (pozor, nejedná se o napákování). Takto mně to vyhovuje, ale každý to má samozřejmě jinak. Úplně bych nedoporučoval mít pouze CZK a půjčovat si celou částku, tohle má podle mě víc nevýhod než výhod.

Další poměrně nový způsob. InteractiveBrokers zavedli Recurring investments a přes ně lze nakupovat i ETF. Včera vyzkoušeno. Možná to je omylem a zakážou to, ale jinak dobrý způsob pro ty, kteří nechtějí kupovat po 100ks

https://www.interactivebrokers.com/en/trading/recurring-investments.php

Tak to je teda velmi zajímavé. Vyzkouším na vlastní kůži a kdyžtak bych o tom napsal samostatný článek. Díky za tip 👍

Tak už je to pryč…

Tak to je škoda, už jsem se těšil, že o tomto hacku napíšu článek. To, že to zakázali, mě ale vůbec nepřekvapuje.

Ahoj, tak dnes jsem s hrůzou zjistil, že mi IB dalo stejný zákaz jako byl doposud na obchodování ETF (KID požadavek) i na všechny CEF (closed end funds). Tak nevím, jestli je to nějaký dočasný error v systému, nebo to bude tak natrvalo… Máte to taky někdo zablokované?

Já žádné closed-end fondy nedržím, ale ze zvědavosti se zeptám, o jaké konkrétně jde ve tvém případě?

Úplně o všechny, co mám ve watchlistu i již nakoupené, namátkou např. PDI, PTY, PDO, HPI, BTZ, BIT, UTG, HQL, THW, PSLV, U.UN (TSE)…

Díky. Že jsem tak zvědavý… Jaká je výhoda mít nakoupené CEF namísto ekvivalentu přes ETF? Byl důvod ten, že jsou ty fondy jako akcie a nevztahuje se na ně EU omezení nebo je v tom něco jiného?

Btw. mně to žádnou hlášku při zadání testovacího limitu neháže, ale na mě se nevztahuje ani to dementní omezení EU.

Tak asi primárně jednoduchost, že jsem nemusel vypisovat put opce jako u ETF a taky mám pocit, že těch CEF je více a je tam větší variabilita (ale to může být jenom můj subjektivní pocit :-) ). A někdy taky, že není ekvivalentní ETF, např. u toho U.UN (Sprott Physical Uranium Trust) jsem nenašel ekvivalent čehokoliv rozumného, co by napřímo drželo fyzicky ve skladě komoditu uran.

Potvrzuji, mám to rovněž ode dneška zablokované. To si snad dělají srandu už …

Ahoj,

povedlo semi zřídit účet u amerického brokera (Firstrade), takže mohu nakupovat přímo americká ETF bez omezení. Ale z důvodů daní jsem hledal varianty, které jsou akumulační – tedy nevyplácí dividendy, ale v rámci fondu je rovnou automaticky reinvestují, a zde jsem narazil.

Můžete mě navést, pokud chci akumulační variantu ETF na S&P 500 s tickerem IVV, jak mám postupovat?

Evropské odvozeniny kupovat nechci.

Moc díky.

Co je mně známo, tak americké ETF neexistují v akumulačních variantách jako jejich evropské protějšky.

Každopádně z důvodu daní si nijak nepomůžeš. Dividendy jsou zdaněné stejně jak u amerických, tak u evropských akumulačních ETF, tedy 15% sazbou.

Ahoj, k variantě 7. Výpis opce.

Měl jsem za to,že pokud výpisu americkou opci,někdo ji koupí a je pro něho výhodné ji uplatnit,tudíž je v penězích. Tak přece může kdykoliv ne? Nemusí čekat na den expirace,nebo ano? Pokud tedy výpíšu opci v penězích,můžu předpokládat,že protistrana ji bude chtít uplatnit a k protažení dojde dříve než v den expirace? V podstatě to potvrzuje to ve variantě 7c. Nebo se na ten den expirace musí čekat?

Ahoj, no to máš sice pravdu, že americkou opci lze uplanit kdykoliv za jejího života, ale já v tom svém návodu ty opce vypisuju těsně před zavíračkou. Early exercise má jednu nevýhodu – v podstatě bez boje odevzdáš zaplacené premium protistraně, kdežto čekání až do expirace způsobí totální rozklad prémia. Druhá věc je, že protistrana nemusí být reálný obchodník, ale market maker, který je v pozici zahedgovaný a je mu úplně jedno, jak celý obchod skončí, protože on si svůj zisk (rozdíl bid-ask) inkasoval už při otevření obchodu.

To ano,ale na druhou stranu. V pátek může být cena podkladového aktiva úplně někde jinde. Když ho chci koupit třeba ve středu. Můžu být už několik procent výše, v den expirace můžu kupovat výše než jsem chtěl, rozdíl mi vykryje časový rozpad časového premia,který je před koncem už tak minimální.

Znamená to, že nemusím být automaticky přiřazen,třeba dva dny dopředu,když se vypsaná opce dostane do peněz?

Já si myslím, že automaticky být přiřazen nemusíš, i když se delta rovná 1. Ale 100% si tím jistý nejsem. Mně se early exercise nikdy nepřihodil. Pořád ale řešíš technikálii, která se mého návodu netýká. Když vypíšeš opci chvilku před zavíračkou trhů, o předčasné přiřazení nemusíš mít obavu…

já nemám obavu, já řeším, jak se nechat přiřadit ve středu a nečekat na pátek, když opce expiruje. Protože v pátek už může být cena etf o 10 procent více, než ve středu.

To jsi nenapsal. Jako vypisovatel opce nemáš podle mě jakoukoliv možnost na vynucení předčasného přiřazení. Vždy bude záležet na protistraně.

Ok, díky,snad už chapu.

Takže pokud chci přiřadit v jiný den než den expirace,tak jen nákup Call.

Při výpisu opce budu přiřazen převážně v den expirace. A já měl za to, že o přiřazení si majitel žádá jakmile je v penězích.

Bez urážky, ale to jste si myslel chybně. Můžu přece nakoupit hluboce ITM opci třeba za 15 USD a čekám, jestli cena vzroste na +15 USD. Nebudu přece dělat předčasný exercise, dokud nebudu mít zisk nebo to vyřeší expirace.