Dnes bych vám rád ukázal dva obchodní systémy, nebo spíše tržním anomálie, které mně přijdou poměrně zajímavé. Proč zajímavé? Protože jsem je objevil při mém obchodování vládních dluhopisů, tedy takového aktiva, které je velmi nízko korelované s akciovými trhy a může se tak hodit i do vašeho portfolia.

O jakém aktivu je řeč?

Oba systémy jsem vyvinul pro obchodování dlouhodobých vládních dluhopisů USA, jedná se o ETF fond s tickerem TLT (iShares 20+ Year Treasury Bond), který je snad nejvíce obchodovaným dluhopisovým ETFkem.

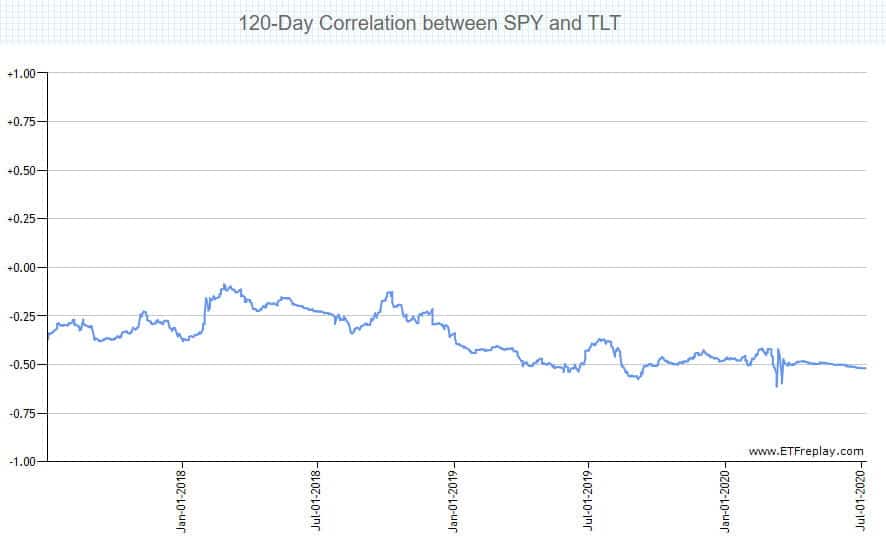

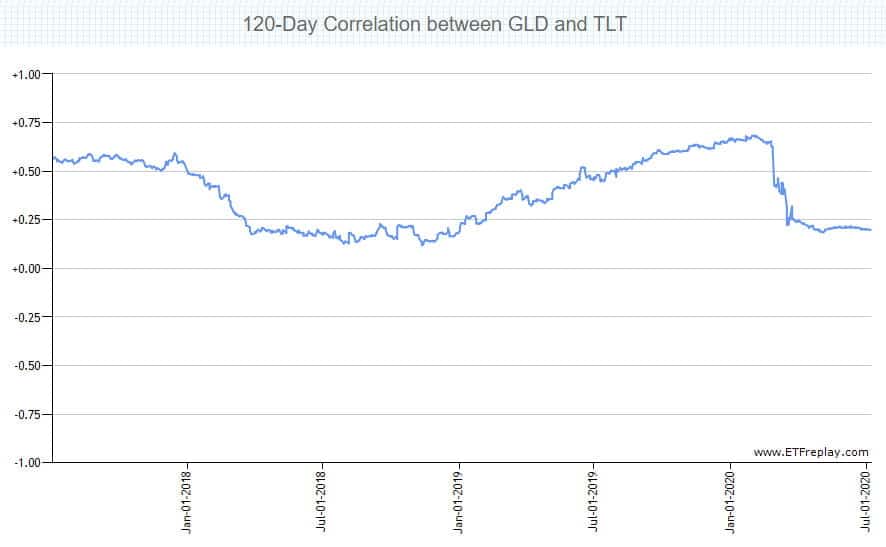

Nejzajímavější na tomto aktivu je již zmíněná velmi nízká korelace s akciovými trhy, případně i zlatem.

Korelace s indexem S&P 500 je spíše inverzní, poslední rok více. Graf níže znázorňuje průběh korelace se zlatem.

ETF fond TLT je, oproti indexu S&P 500, pozitivně korelovaný s ETFkem na zlato (GLD), ale pořád poměrně málo (průměr za poslední tři roky je nějakých +0,30 %).

- Datové řady nejsou upraveny o inflaci (nominální hodnoty) a dividendy (dividend adjusted). Dividendy přičítám k celkovému účtu v den jejich výplaty (ex-dividend day) a daním je sazbou 15 %.

- Poplatky za jeden obchod počítám jako $0,005 za 1 akcii, minimálně však $0,50 za otevření pozice. Za uzavření to stejné (odpovídá Interactive Brokers).

- Skluzy v plnění (tzv. slippage) nejsou započítány.

- Veškerý zisk včetně dividend se dále reinvestuje.

- Startovní kapitál 100.000 USD.

- Všechny backtesty vychází z období od 31.12.2002 do 30.6.2020 včetně.

#1 obchodní systém

Pravidla:

- Je předposlední obchodní den v měsíci, např. 29.6.2020.

- Nákup za close cenu.

- Ukončení pozice následující obchodní den (poslední den v měsíci) za close cenu, např. 30.6.2020.

- Systém obchoduje na páku 2:1, strategie buy & hold s pákou 1:1.

Logika: Ke konci měsíce dochází k rebalancování portfolií velkých fondů a investorů, což může vytvářet určité tlaky na nákupy (ale také prodeje) dluhopisů.

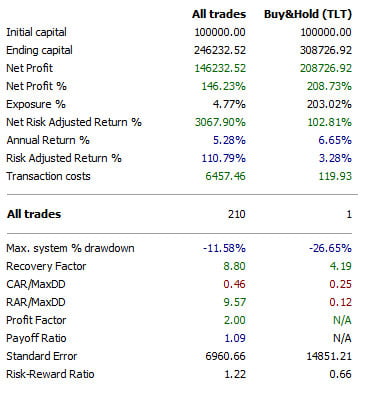

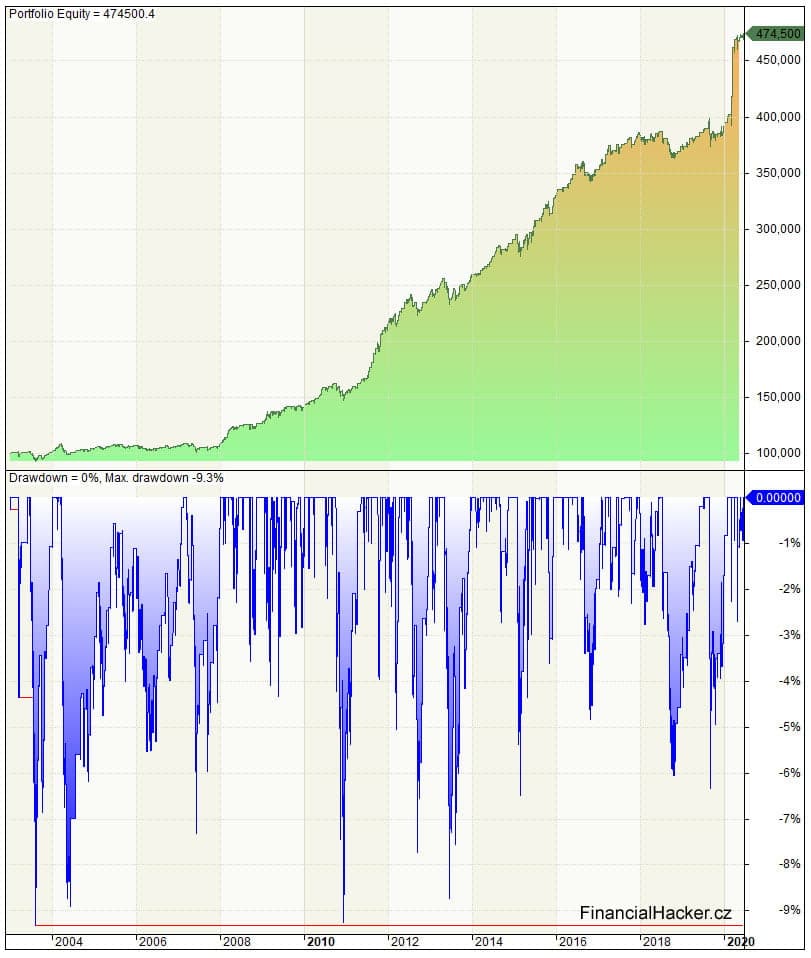

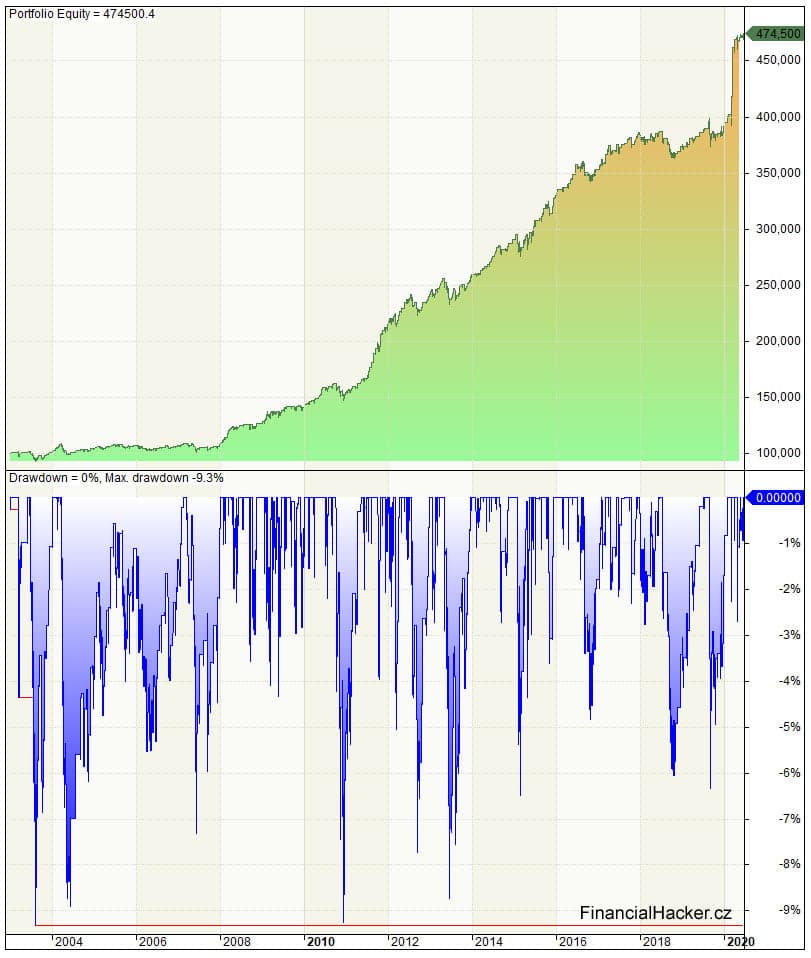

Výkonnost a průběh equity (včetně drawdownu):

Tento systém sleduji od roku 2017 a za tu dobu nezaznamenal jediný ztrátový rok. Za celou sledovanou dobu (18 let) měl pouze dva ztrátové roky – 2008 a 2012. Díky velmi nízké expozici kapitálu (exposure) a drawdownu lze strategii obchodovat na páku. Níže ještě srovnání průběhu equity a drawdownu systému se strategií nakup a drž.

Systém dosahuje sice nižšího celkového zhodnocení, ale za cenu mnohem nižší volatility.

#2 obchodní systém

Pravidla:

- Je čtvrtek a pětidenní RSI (Wilder’s RSI) je menší jak 60.

- Nákup za close cenu.

- Ukončení pozice nastává v případě, že close aktuálního dne je větší jak high předchozího dne.

- Systém obchoduje na páku 1:1, strategie buy & hold také na páku 1:1.

Logika: Velké fondy a investoři se před víkendem různě hedžují proti nepředvídatelným negativním událostem, které mohou trhy přes víkend poslat níže.

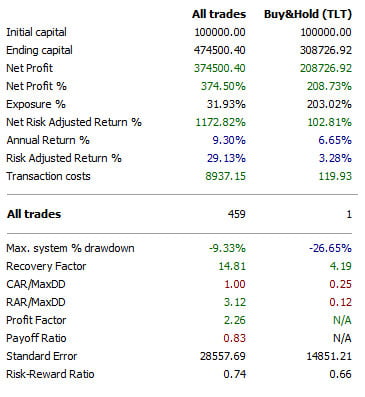

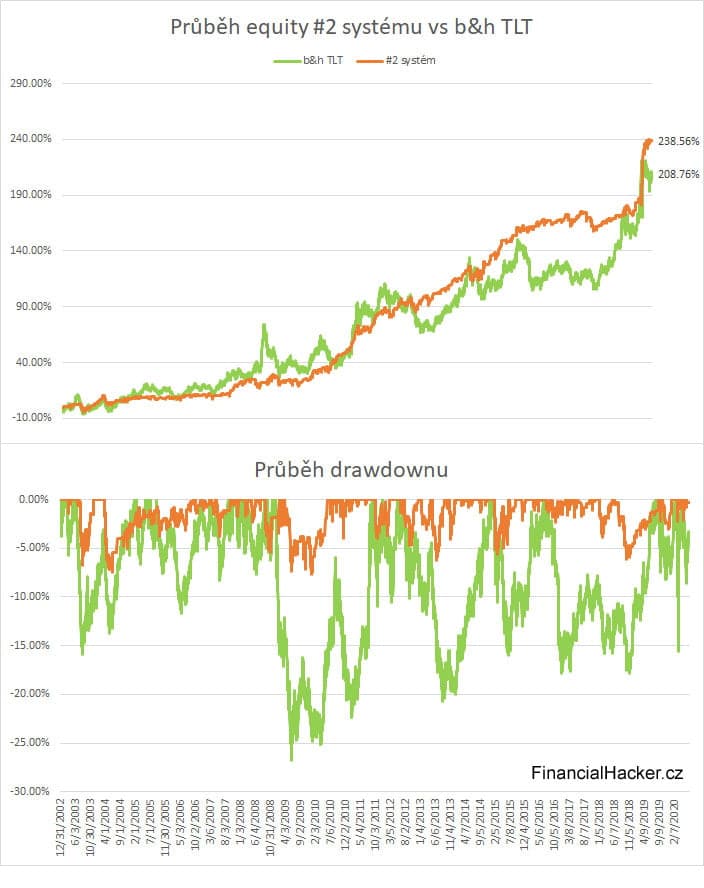

Výkonnost a průběh equity (včetně drawdownu):

Tento systém zaznamenal pouze dva ztrátové roky z 18 (2006 a 2018). Sleduji ho od poloviny roku 2019. V době korona krize se systém choval ukázkově a jenom za rok 2020 má zhodnocení 22.9 % YTD. Navíc poměr maximálního drawdownu vůči CAR je na úrovni 1, což je velmi dobré.

Systém záměrně ukazuji s pákou 1:1, protože už je zde vyšší expozice kapitálu (exposure) oproti prvnímu, tudíž i vyšší riziko. Průměrná délka držení je 3,1 dne. Níže ještě srovnání průběhu equity a drawdownu systému se strategií nakup a drž.

Vyšší celkové zhodnocení a mnohem, mnohem nižší volatilita. Pro aktivnější obchodníky zajímavý přístup k diverzifikaci portfolia.

Závěr

Samostatně bych oba systémy neobchodoval, ale pokud budu uvažovat v rámci portfolia, může to pro někoho být zajímavá inspirace. Problém u tržních anomálií je bohužel ten, že nikdo nikdy neví, kdy přestanou fungovat.

A co vy, kolik obchodních systémů máte ve svém arzenálu pro nekorelovaná aktiva?

Dobrý den,

strategie jsou zajímavé, jen teď když bych je chtěl vyzkoušet na demu IB, jak na to? Do čeho a jak je tam mám zadat?

Díky.

R.

Zdravíčko,

jsem rád, že vás zaujaly. No vzhledem k tomu, že se obě strategie obchodují na denních datech, tak je možné je obchodovat manuálně. Jediné, co je potřeba udělat, je počkat na close trhů (zpravidla ve 22:00 českého času) a pár sekund před uzavřením vstoupit/vystoupit do/z obchodu v případě, že je daný den signál.

Strategii lze samozřejmě obchodovat i automatizovaně, ale to už je trošku složitější a bylo by to na několik článků. Jinak všechny backtesty z článku byly provedeny s programem Amibroker.

Ahoj, ve vetsine clanku pouzivas americka ETF. Neni ale ted nemozne je z Ceska kupovat? Mel jsem za to, ze pred rokem vysla v platnost nejaka EU smernice, ktera narizuje vydavatelum ETF publikovat jakysi prehled, na coz se vesmes vsichni americti vydavatele vykaslali a brokeri nasledne znemoznili v Evrope s temito ETF obchodovat.

Ahoj,

ano, máš pravdu. Já jsem si právě nedávno požádal u brokera o přidělení statusu “profesionál” (musí se splnit několik podmínek), takže mohu americká ETFka obchodovat neomezeně. Každopádně příští týden vyjde na blogu první díl série ohledně toho, jak tuhle dementní směrnici obejít a obchodovat je v podstatě bez omezení. Stay tuned!

TLT ma CDF nebo prez futures na CME ticker ZB, ale to uz je jina liga :), pripadne tady na webu strategie, jak nakupovat “zakazany” ETF